東進モア&モア詐欺的資金集め倒産、ナガセ1人焼け太りを許した民事再生の闇――パペット役員に全株融資で“闇金ロンダリング”

|

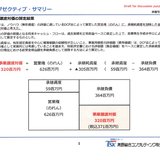

| 新会社をナガセが実質的に完全支配するスキーム。株を担保にナガセが全額融資を行い、出資金とする。残り10%はナガセが出資。つまり資本金の出所は100%ナガセ。 |

- Digest

-

- 監督委員見立て「6億円」を3.2億に買い叩いたメンバーたち

- 数々の数値操作で事業価値を実態より低く算出

- 「割引率高いのではないか」…ナガセは初年度から大幅黒字のボロ儲け

- ナガセ1人の焼け太りだ!「100%ナガセの子会社」エデュマンの役割

- 最初からナガセありき「優越的地位の濫用」を助長する民事再生

- “闇金ロンダリング”に成功したように見えるが…

監督委員見立て「6億円」を3.2億に買い叩いたメンバーたち

計52億円超を貸していた債権者ら向けに説明会が開かれたのは、民事再生手続きが決定した2017年3月16日。だが、その3日前の13日に、モア社とナガセはスポンサー契約を締結済みで、「ナガセありき」の流れは、既成事実化されていた。一連の再生計画が決まるプロセスは常に債権者不在で、事後承認。何かが覆ることも、条件が変更されることも、再考されることもなかった。

■時系列(すべて2017年)

2月 末 モア社が賃料や返済金を払えず資金繰り不可能に

3月13日 モア社とナガセがスポンサー基本合意書を締結

同日、東京地裁に再生手続開始を申し立て

3月16日 東京地裁が民事再生手続開始を発令、負債30億3611万

同日、第1回債権者説明会開催

4月17日 受け皿会社であるエデュマン設立

5月15日 再生債務者(モア社)が再生計画案提出

5月23日 竹下がモア社代表取締役に就任

5月24日 モア社の柏木社長が自己破産

6月19日 エデュマンへの事業譲渡契約締結

6月29日 第2回債権者説明会開催@主婦会館

7月 5日 事業譲渡に関する意見聴取@東京地裁集会場

7月14日 第3回債権者説明会開催

7月18日 地裁が事業譲渡を許可

7月20日 事業譲渡を、再生計画の外で実行

7月26日 再生計画案を監督委員に提出(8月4日修正)

10月18日 議決権投票、東京地裁民事20部・永谷典雄裁判長が再生計画認可

時系列でみると明らかな通り、再生計画が認可されたのは10月だが、事業譲渡は7月に実行されており、スポンサーサイドのナガセが思い描いた通りにリードし、債権者と裁判所が、すべて後追い承認する形で進んだ。

出席者によると、債権者説明会は毎回、静かさを保ったまま、混乱なく終わった。譲受人であるナガセが、「エデュマン」という新しい受け皿会社を指定し、「東進」事業の3.2億円での譲渡を提示。それが、入札もなく、競合もなく、随契の相対取引によって、何らの修正もなく通ってしまった。すべては、スポンサーサイドの筋書きどおりであった。

|

事業譲渡の概要(2017年6月29日、千代田区六番町『主婦会館プラザエフ』にて開催の『債権者説明会に関するご案内』より) |

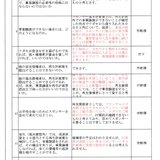

だが、この市野澤も、譲り受け側(エデュマン=ナガセ)の代理人である廣瀬正剛、ナガセの依頼で3.2億円をはじき出した高野総合グループに所属する鏡高志(会計士)、ナガセ執行役員の有安隆らと、ぜんぶグルになって事前に打合せを重ねており、実に白々しいものであった。

それだけではない。裁判所が選任した「監督委員」との打合せも随時、裏で行われ、ここで握ってしまっているので、債権者説明会は、形式的な“ガス抜き報告会”にすぎなかったのが実態だ。事前に特定の債権者対策まで含め、すべて話し合いが終わっているのだ。債権額ベースで過半の賛同を得るのは、サラリーマン銀行員が債権の多くを占めるため、そう難しくはなかった。サラリーマンは債権が戻ってこなくても、自身の懐が痛むことはない。

この債務者側の対策メンバーは主に以下のとおりで、モア社、エデュマン社、ナガセ社という3社(とその代理人)で構成され、同じ目的(譲渡価格を引き下げる)を持っていた。膨大なメールのやりとりの記録が残っている。

【債務者側メンバー】

・市野澤要治(弁護士・麹町誠壱法律事務所)=モア社側の代理人

・竹下由剛(現エデュマン社長)=モア社No2、柏木辞任後はモア社代表取締役

・鏡高志(公認会計士・高野総合会計事務所)=エデュマン初代社長、1年後に辞任

・廣瀬正剛(弁護士・東京富士法律事務所、現エデュマン取締役)=ナガセ側の代理人

・有安隆(ナガセ執行役員 衛星事業本部 副本部長、現エデュマン監査役)=ナガセ役員

|

モア社、エデュマン社、ナガセ社のメンバーで債権者説明会に向けた対策を練っていた。特定の債権者対応について「監督委員と協議したい」などと事前対策に余念がないナガセ側の弁護士。 |

市野澤は、上記メンバーらに、こう報告している。

「監督委員サイドはDCF法による事業譲渡価値を6億円と考え、これからナガセ側の協力部分を金銭評価して、3億2千万円でも、しかたがないという考え方だそうです。

債権者の賛同についての仕上がり方ですが、賛成・留保であればOKで、添付のメモを監督委員に提出し、監督委員から当方の報告の確認を行うということになりました」(7月7日)

監督委員としては当初、「6億円」と考えていたが、ナガセがいろいろ便宜を図って、人を派遣したり、カネを貸したり、保証人になったりしているから、まあ2.8億円値引きしてやって、3.2億でもよかろう――という、実に「よきにはからえ」といった雰囲気が感じられるメールのやりとりである。少なくとも、厳しく監督されている様子は全くない。

「ずぶずぶ」とまでは言わないが、「なあなあ」の関係だ。どんな価格にしたところで、債権者たちは飲まざるを得ない、という弱みをわかってのことだろうが、93%カットされる債権者側からすると、納得できるはずもない。

別のメールでは、ナガセ側代理人の廣瀬が、個別の債権者に対して違法性を問うて否認するかどうかについて述べている。「監督委員が大局的見地から、リブライトに対し、個別対応を許容するということであれば、検討の余地はあると思います。この点も、監督委員と協議したいところです」(7月7日)

個別の債権者についての裏交渉のような打診までしている。ここでは「ファクタリング」という手法について、実態としては利息が出資法を超えているから違法業者(本物の闇金)ということにして、債権を全額否認してしまってもよいのではないか――という議論が展開され、監督委員との協議を持ち出している。監督委員にさえ認めさせてしまえば何とでもなる、という民事再生の仕組みがよくわかる。

ここでいう「個別協議」とは、その会社がキャスティングボードを握っているから、再生計画に賛成票を投じてくれるのなら、おまえだけは違法性に目をつむって全面否認しないでおいてやるぞ――といった裏取引を指しているようにも読める。

興味深いのは、モア社が、こうしたグレーな取引を行っていたことが、上記やりとりからも浮かび上がってきていることだ。ナガセが堂々とエデュマンを子会社化できなかったのは、上場企業としてこうした違法取引が問題とされることを恐れた、と考えられる。だから、別会社を挟むことで、ロンダリングを図ったのである。

これらで出てくる「監督委員」とは、民事再生法に基づいて裁判所から選任された、福田大助弁護士のことだ。

譲渡価格については、実際の「表」の説明では理屈をこねくりまわし、3.2億円になるよう、巧妙に数値操作された。彼らに言わせれば、これは合法である。会計事務所というのは、クライアント(つまりナガセ)のために、そういったエゴ丸出しの仕事を合法的に遂行するところであって、そもそも最初から、全く中立な存在でもなければ、フェアな存在でもない。カネをたくさんくれる客のために、専門性を駆使して働くだけだ。6億を3.2億にするくらい、朝飯前である。

そもそも6億が安すぎで、モア社の柏木社長は倒産前に15億で売れると言っていた、との証言も債権者説明会では出ている。毎年2億円ほどの営業利益を安定的に生み出す売上20億円規模の事業が、借金返済を免除された状態なのだから、入札にかければ10億は下らない値段がつきそうだ。それが、相対取引で、不透明なプロセスで、3.2億でナガセの手に落ちた。

数々の数値操作で事業価値を実態より低く算出

|

DCF法による事業価値(のれん)の算出過程 |

この3.2億円の譲渡価格は、ナガセの依頼を受けた、高野総合グループの「高野総合コンサルティング株式会社」が、DCF法で算出している。DCF(Discount Cash Flow=割引キャッシュフロー)とは、未来に生み出すキャッシュフローの合計を現在価値に割り戻して企業価値とする考え方なので、未来について、様々な仮定を置く。「未来」というのがポイントだ。

未来のことは誰にもわからないので、この「仮定」は自由度が高く、その理屈づけは何とでも作れる。計算する側にとって、実に思い通りに数字を操作しやすい。

たとえば、不正会計問題で解体に至った東芝も、原発事業の減損処理において、このDCF法によって実に甘い身勝手な仮定(2030年までに45基受注できる)を置いて計算し、損失を実態よりも小さくみせていた。その結果が、東芝の今の惨状だ。実態とかけ離れた会計操作をする際に利用されやすいのがDCFであり、もっとも恣意性が出やすい企業価値算出方法といわれる。「仮定の妥当性」を検証しない限り、やりたい放題に数字が創れてしまうという欠陥がある。

モア社の譲渡価格は、まず、「正常収益力」として、2016年12月期の営業利益を、実績である2億4400万円に謎の調整をかけて、1億6184万円と、低めに算定。この調整経緯が実に不透明で、計算式をみると、広告宣伝費を、過去2年の実績(7277万円、7128万円)よりも約4千万円も増やし「1億1142万円」に水増しするなどして、利益を意図的に圧縮。ナガセへの上納金も、しっかり2億9千9百万円を計上し、フランチャイザーとしての責任をとる姿勢は微塵もない。「ナガセ側の協力部分を金銭評価して、3億2千万円でも、しかたがない」と監督委員が言うのならば、この約3億円が多少なりともカットされていなければ筋が通らない。事業譲渡で得る儲けの額に比べたら、たいした協力はしていないからだ。

この正常収益力とされる1億6184万円に、さらにナガセへのロイヤリティ率を17.82%→18.51%へと引き上げる(これは売上が下がる、と想定しているため)という、ナガセにとって都合のよい調整を入れ、さらに、民事再生の影響で売上が激減すると想定しているにもかかわらず、なぜか人員不足だとして、人件費4.3人×年収450万円を加算する調整を入れ(倒産会社なのにリストラせず逆に増やすというありえない仮定)、パソコン入れ替え費用として年1800万円も計上。節約どころか、儲かりすぎた金満大企業のごとき贅沢だ。その結果、柏木分の役員報酬が大幅に減る(▲3300万円)にもかかわらず、「営業利益モデル」では年1億5755万円へと利益が下がる試算を行っている。

こうした算出プロセスについては、債権者代理人も、意見書を地裁に提出している。

(債権者・望月光洋代理人の武井共夫弁護士「事業譲渡に関する意見」2017年7月5日)

JAL倒産(2010年1月)後に就任した稲盛和夫CEOが人員カットや報酬カットを断行したように、通常、倒産会社では、リストラによって、ぜい肉を削ぎ落とす。ところが「東進」の場合、それが全く行われず、人件費を維持するどころか、むしろ増やし、利益を無理やり圧縮している。でたらめな経営で50億超の借金を作った柏木のでたらめなコスト感覚を、そのまま引き継ぐという、ありえない計算の仕方である。本来の営業利益モデルや、本来の事業価値が、もっと高いのは確実であるが、監督委員の福田大助は、なんらの指摘も行わず、監督できていない。

高野総合コンサルは、この「営業利益モデル」(年1億5755万円)をベースに、以下の仮定を置いて、企業価値を算出している。

・民事再生の影響で、2017年12月期は前期比25%減収、2018年12月期は同5%減収。・割引率は「15%」、残存価値5年のキャッシュフローで計算。

・1億4千百万円の当初赤字を、必要運転資本とする。

この、民事再生の影響で業績が悪化するという想定も、ご都合主義で事実に反しており、債権者が地裁に提出した「管理命令申立書」のなかで指摘している。そもそも、ほとんどの生徒や保護者は、「東進」の運営会社がどうなっていようが、興味はない。民事再生の件など知らないし、モア社の社名すら出ていない新聞記事など、誰も気づかない。影響はほとんどないわけだ。

(債権者・福田錦哲代理人の辻恵弁護士「管理命令申立書」2017年7月4日)

こうしたご都合主義に満ち溢れた仮定に次ぐ仮定を並べ立てて計算すると、営業権(のれん)は、6億2600万円になった。もはや、ただの数字遊びにしか見えない。(ナガセ宛の高野総合コンサルによる調査報告書は末尾より全文PDFダウンロード可)

この先は会員限定です。

会員の方は下記よりログインいただくとお読みいただけます。

ログインすると画像が拡大可能です。

- ・本文文字数:残り7,126字/全文13,243字

3.2億円の計算式サマリー

債権者説明会に向けて、50項目ほどについてQ&Aをつくり準備している。「ナガセのご理解がなければFC契約が継続できないから改めてスポンサーを募ることは予定しておりません」などと、ナガセの言いなりであることがよくわかる。債権者側の意向は全く反映されず、何らの修正もないまま、ナガセ側の「言い値」のまま決まった。民事再生まる儲け、といえる。

Twitterコメント

はてなブックマークコメント

facebookコメント

読者コメント

※. コメントは会員ユーザのみ受け付けております。記者からの追加情報

会員登録をご希望の方はここでご登録下さい

新着のお知らせをメールで受けたい方はここでご登録下さい(無料)

企画「CMリテラシー」トップページへ

企画「税金無駄遣いの現場から」トップページへ

本企画趣旨に賛同いただき、取材協力いただけるかたは、info@mynewsjapan.comまでご連絡下さい。会員ID(1年分)進呈します。